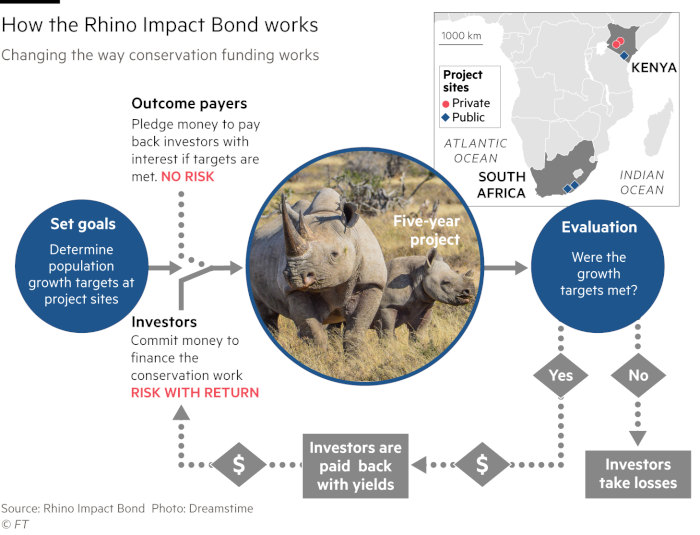

BVR&MT – Khi Hiệp hội Động vật học Luân Đôn (ZSL) công bố trái phiếu bảo vệ động vật hoang dã đầu tiên trên thế giới “Rhino Impact” với tổng trị giá 50 triệu USD vào tháng 7/2019, các nhà bảo tồn thu được phản ứng “vượt ngoài kỳ vọng”.

Ngân hàng Credit Suisse ngay sau đó đã bày tỏ sự quan tâm đến trái phiếu, thậm chí trở thành cố vấn về giao dịch Rhino Impact. Ngoài ra, Công ty kiểm toán PwC cũng tham gia.

Giles Davies, người sáng lập công ty tài chính Conservation Capital – đơn vị thu xếp phát hành trái phiếu tê giác cho biết: “Chúng ta đang ở buổi bình minh của một thứ mới mẻ. Lĩnh xướng là các vấn đề khí hậu và nhận thức thôi thúc rằng phải làm gì đó và ai cũng có vai trò”.

Marisa Drew, Giám đốc bộ phận tài chính và tư vấn tác động của Credit Suisse mô tả bảo tồn động vật hoang dã như đang ở “tiền tuyến của tiền tuyến đầu tư”, ngay cả đối với những người đang đầu tư để hoàn vốn cũng cố gắng đạt được kết quả tích cực.

Tuy nhiên, bên cạnh một số tín hiệu tích cực, sự khan hiếm cơ chế cho các nhà đầu tư tổ chức triển khai vốn và khó khăn trong việc mang lại giá trị tiền tệ từ môi trường là hai trong những lý do chính khiến việc thu hút đầu tư cho bảo tồn vẫn “đóng băng”.

Liên minh Đầu tư tư nhân vào bảo tồn (CPIC) cho biết hàng năm hàng chục tỷ USD được đầu tư vào bảo tồn nhưng phần lớn được dành cho lâm nghiệp và nước chứ không phải cho động vật hoang dã. Ước tính cần hơn 400 tỷ USD mỗi năm để đảo ngược tình trạng các quần thể suy giảm trong thập kỷ.

Lợi tức tiềm năng được thể hiện qua sự gia tăng nhanh chóng của trái phiếu và các khoản vay xanh, hầu hết tập trung vào năng lượng tái tạo, xây dựng và giao thông. Các khoản tài chính này tăng từ mức dưới 50 tỷ USD trên toàn cầu năm 2015 lên hơn 200 tỷ trong 10 tháng năm 2019, theo dữ liệu từ tổ chức phi lợi nhuận Climate Bonds Initiative.

Các chuyên gia cho rằng lĩnh vực tài chính bảo tồn chậm hơn thị trường năng lượng tái tạo 10 năm nhưng có thể còn phát mở rộng hơn vì không được hưởng các khoản bao cấp khuyến khích đầu tư vào năng lượng.

Người sáng lập CPIC Fabian Huwyler thừa nhận các nhà đầu tư tổ chức vẫn coi lĩnh vực bảo tồn là không hấp dẫn bởi vì hầu hết các dự án đều “tương đối nhỏ, dưới 10 triệu USD. Hầu hết chỉ ở mức 1 – 5 triệu”.

Để một dự án được quan tâm thì “phải đạt mức 200 triệu USD và cần các dự án có tầm cỡ 10 triệu để bạn kết hợp 20 dự án như thế”.

Một số nhóm bảo tồn đang thiết lập vũ khí đầu tư để giải quyết vấn đề này. Nổi bật nhất là NatureVest (do The Nature Conservancy thành lập) khi đặt mục tiêu triển khai hoạt động được 1 tỷ USD vào cuối năm 2021.

Một thách thức khác đối với các nhóm bảo tồn là hầu hết nhân sự trong lĩnh vực tài chính không quen giao dịch với các NGO bảo tồn hoặc làm thế nào để cấu trúc các sản phẩm phù hợp, đánh giá rủi ro và lợi nhuận tiềm năng về giá.

Aunnie Patton Power, Cố vấn cấp cao của Trung tâm sáng kiến và doanh nghiệp xã hội Bertha thuộc Đại học Cape Town cho biết: “Thị trường tài chính không được thiết lập để giải quyết những việc khó khăn mà để làm những việc phức tạp nhưng không khó, còn bảo tồn môi trường cho thế hệ tiếp theo lại là điều khó khăn. Nhưng chúng ta có thể làm cho họ. Các quy tắc đang được vạch ra”.

Một cách đang thuyết phục được các nhà đầu tư dòng chính là đầu tư thông qua sự pha trộn tài chính. Điều này thường được thực hiện bằng cách chiêu mộ các nhà hảo tâm chấp nhận lợi nhuận thấp hơn các nhà đầu tư khác hoặc kết hợp các sáng kiến bảo tồn với các khoản đầu tư có ảnh hưởng đến chương trình. Có thể là các chương trình tạo việc làm, giáo dục, du lịch sinh thái trong các cộng đồng lân cận. Hay như Oliver Withers đã nói “là các chương trình vượt khỏi hàng rào và súng ống”, tham chiếu đến cách tiếp cận lịch sử để bảo vệ động vật hoang dã.

Cách ZSL đang thực hiện là thông qua việc phát triển các chương trình tiết kiệm và cho vay của làng, từ các cộng đồng ven biển ở Philippines đến các vùng vùng nông thôn xa xôi héo lánh ở Nepal.

Richard Speak, người sáng lập Environmental Finance – công ty tư vấn đầu tư tác động môi trường hàng đầu có trụ sở tại London cho rằng đây là một chỉ số về khả năng phát triển ngành này.

“Không ai làm ra sản phẩm để cứu thế giới. Đây phải là một hệ sinh thái – vốn thích hợp cho hoạt động thích hợp và sản phẩm phù hợp cho nhà đầu tư phù hợp”.

Dữ liệu và công nghệ đang đóng một vai trò ngày càng hứa hẹn, giúp các nhà bảo tồn đo lường động vật hoang dã dễ dàng hơn, cũng như giúp các chuyên gia tài chính đánh giá rủi ro, giá trị tài sản và lợi nhuận về giá.

Một ví dụ là chương trình Bộ công cụ minh bạch chính sách bền vững (SPOTT) của ZSL, công bố các đánh giá của nhà sản xuất và thương nhân trong ngành dầu cọ, gỗ, bột giấy và cao su dựa trên dữ liệu công khai. Các nhà đầu tư và người mua có thể sử dụng SPOTT để đạt được các cam kết về môi trường, xã hội và quản trị của chính họ, đồng thời thúc đẩy thực hành tốt hơn.

Kể từ khi ra mắt năm năm trước, nhóm SPOTT đã tăng gấp đôi quy mô và mở rộng sang công bố đánh giá chi tiết hơn về các công ty trong nhiều lĩnh vực hơn khi lãi suất tăng. Báo cáo đầu tiên về ngành cao su mới được công bố vào tháng tháng 11/2019.

Bà Patton Power tin rằng dữ liệu và công nghệ sẽ là những người thay đổi cuộc chơi: “Khi sử dụng công nghệ ngày càng thịnh hành và rẻ hơn, bạn sẽ thấy một thái độ khác đối với đầu tư vào bảo tồn. Quỹ Fund mong đợi điều đó, nhưng các chương trình sẽ có thể chứng minh kết quả”.

Marisa Drew thuộc Credit Suisse cho là thấy tài chính bảo tồn động vật hoang dã cất cánh một khi một vài dự án đã mang lại lợi nhuận tốt cho các nhà đầu tư.

“Tôi hy vọng rằng từ 5-10 năm nữa, chúng ta sẽ có rất nhiều câu chuyện thành công để chia sẻ và thay vì là một “thí nghiệm khoa học”, tài chính bảo tồn trở thành một lớp tài sản trưởng thành của riêng mình. Đó là là điều tối thượng”.

Nhật Anh (Theo Financial Times)